Sang tên nhà ở xã hội phải đóng những loại thuế, phí gì là vấn đề được nhiều người quan tâm và quy định mới nhất đang được áp dụng thế nào?

- Khu nhà ở sinh viên nghìn tỷ bỏ hoang 'nằm chờ' chuyển đổi thành nhà ở xã hội

- Hà Nội sẽ có quy định giám sát chặt chẽ đối tượng mua, thuê nhà ở xã hội

Khi nào thì được sang tên nhà ở xã hội?

Theo điểm e khoản 1 Điều 89 Luật Nhà ở 2023 thì sau thời hạn 5 năm kể từ ngày đã thanh toán đủ tiền mua nhà ở, người mua nhà ở xã hội được bán lại nhà ở này theo cơ chế thị trường cho người có nhu cầu nếu đã được cấp Giấy chứng nhận.

Bên bán không phải nộp tiền sử dụng đất và phải nộp thuế thu nhập theo quy định của pháp luật về thuế, trừ trường hợp bán nhà ở xã hội là nhà ở riêng lẻ thì bên bán phải nộp tiền sử dụng đất theo quy định của Chính phủ và phải nộp thuế thu nhập theo quy định của pháp luật về thuế.

Như vậy, người muốn bán (sang tên) nhà ở xã hội phải đáp ứng 2 điều kiện, gồm được bán sau 5 năm thanh toán đủ tiền mua nhà và có giấy chứng nhận.

Các loại thuế, phí khi sang tên nhà ở xã hội.

1. Tiền sử dụng đất

Căn cứ theo quy định tại điểm e khoản 1 Điều 89 Luật Nhà ở 2023, đối với trường hợp nhà ở xã hội không phải là nhà ở riêng lẻ thì người bán không phải nộp tiền sử dụng đất.

Đối với trường hợp nhà ở xã hội là nhà ở riêng lẻ, người bán phải nộp tiền sử dụng đất bằng 50% tiền sử dụng đất theo quy định của pháp luật về đất đai, thời điểm tính tiền sử dụng đất là thời điểm nộp hồ sơ hợp lệ để công nhận quyền sử dụng đất theo quy định của pháp luật về đất đai.

Nhà ở xã hội chỉ được sang tên khi đáp ứng đủ 2 điều kiện.

2. Thuế thu nhập cá nhân

Theo quy định tại khoản 5 Điều 3 Luật Thuế thu nhập cá nhân 2007, thu nhập từ việc chuyển nhượng bất động sản là khoản thu nhập chịu thuế thu nhập cá nhân.

Theo quy định tại Điều 22 Nghị định 65/2013/NĐ-CP được sửa đổi bởi khoản 12 Điều 2 Nghị định 12/2015/NĐ-CP, thuế thu nhập cá nhân đối với thu nhập từ việc chuyển nhượng bất động sản của cá nhân cư trú là 2% giá chuyển nhượng.

Theo đó, mức thuế thu nhập cá nhân mà người bán nhà ở xã hội phải đóng được tính bằng công thức sau: Thuế thu nhập cá nhân = Giá chuyển nhượng nhà ở xã hội x Thuế suất 2% (Lưu ý: Trừ các trường hợp được miễn thuế thu nhập cá nhân)

3. Lệ phí trước bạ

Theo khoản 1 Điều 3 Nghị định 10/2022/NĐ-CP quy định, nhà đất là đối tượng thuộc diện phải đóng lệ phí trước bạ.

Căn cứ theo Điều 6, Điều 7 và Điều 8 Nghị định 10/2022/NĐ-CP, lệ phí trước bạ khi cấp sổ đỏ, sổ hồng được quy định như sau: Lệ phí trước bạ = (Giá 1m2 đất tại Bảng giá đất x Diện tích) x 0.5%.

Trong đó, giá 1m2 đất để tính lệ phí trước bạ là giá đất tại Bảng giá đất do UBND cấp tỉnh ban hành tại thời điểm kê khai lệ phí trước bạ. Diện tích đất chịu lệ phí trước bạ là toàn bộ diện tích thửa đất thuộc quyền sử dụng hợp pháp của tổ chức, cá nhân do văn phòng đăng ký đất đai xác định và cung cấp cho cơ quan thuế.

4. Phí công chứng

Theo quy định tại khoản 1 Điều 164 Luật Nhà ở 2023, khi thực hiện việc mua bán, thuê mua, tặng cho, đổi, góp vốn, thế chấp nhà ở thì phải thực hiện công chứng hoặc chứng thực hợp đồng. Do đó, hợp đồng chuyển nhượng nhà ở xã hội bắt buộc phải thực hiện công chứng hoặc chứng thực.

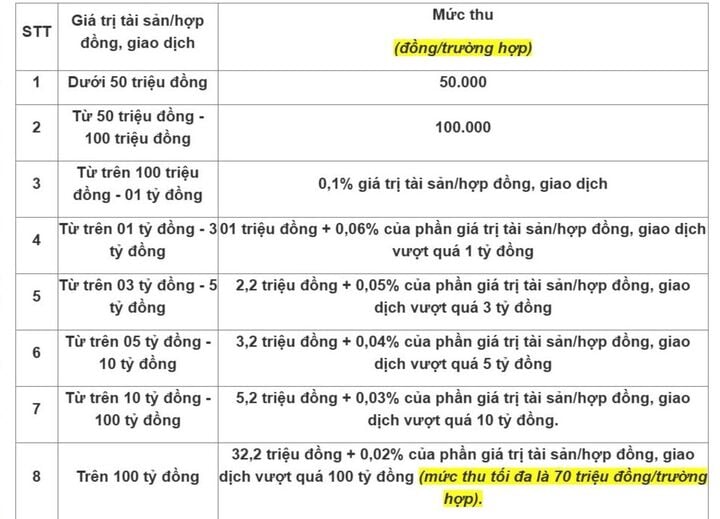

Theo quy định tại Điều 4 Thông tư 257/2016/TT-BTC, phí công chứng được tính dựa trên giá trị nhà ở xã hội, cụ thể theo bảng sau:

Bảng phí công chứng khi sang tên nhà ở xã hội.

Ngoài 4 loại thuế, phí trên, khi chuyển nhượng nhà ở xã hội còn có thể phát sinh một số khoản phí khác như phí thẩm định giá, phí môi giới, phí cấp giấy chứng nhận... tương tự như chi phí khi sang tên nhà đất thông thường.

Cũng cần lưu ý là những khoản phí và lệ phí này do HĐND cấp tỉnh, thành phố trực thuộc Trung ương quy định nên mỗi tỉnh, thành phố có thể có mức thu khác nhau.

https://vtcnews.vn/cac-loai-thue-phi-moi-nhat-khi-sang-ten-nha-o-xa-hoi-ar908117.html