Theo TPS, trong kịch bản VN-Index vượt 1.300 điểm, rất cần thanh khoản bùng nổ cao hơn ngưỡng 25 nghìn tỷ trong phiên cùng điểm số vượt qua mốc kháng cự.

- CEO Nvidia mất gần 7 tỷ USD trong một phiên chứng khoán

- Nhà đầu tư mới “nhảy” vào, chứng khoán tăng vọt

Chứng khoán Tiên Phong (TPS) trong báo cáo mới đây nhận định tháng 9/2024 tiếp tục cho thấy vùng kháng cự 1.300 điểm đang là vùng kháng cự cứng của thị trường mà VN-Index liên tục gặp khó.

Sang tháng 10/2024, dựa trên quan sát các chỉ báo kĩ thuật, nhóm phân tích đưa ra 2 kịch bản cho thị trường:

Kịch bản tích cực: VN-Index vượt lên 1.300 điểm, bắt đầu xu thế tăng mới (khả năng xảy ra: 70%). Kịch bản này xảy ra khi lực mua tham gia tích cực, kéo thanh khoản lên cao và khiến các chỉ báo như MACD và RSI vượt lên điểm số vùng đỉnh cũ, xác nhận một xu thế tăng mới.

Kịch bản này VN-Index rất cần thanh khoản bùng nổ cao hơn ngưỡng 25 nghìn tỷ trong phiên cùng điểm số vượt qua mốc kháng cự. Vùng giá mà VN-Index có thể tìm đến là ngưỡng 1.340 điểm (tương ứng với mức 1 của Fibonancci mở rộng).

Kịch bản trung tính: VN-Index điều chỉnh ở vùng 1.220 điểm và tìm kiếm lực tăng (khả năng xảy ra: 30%). Ở kịch bản này, thị trường sẽ gặp khó khăn trước ngưỡng kháng cự 1.300 điểm khiến các chỉ báo như MACD và RSI rơi vào tình trạng phân kỳ. Khả năng cao việc điều chỉnh sẽ xảy ra ngay sau đó, nhưng xét về xu hướng trung và dài hạn, VN-Index sẽ tiếp tục tăng trưởng. Vùng giá VN-Index có thể điều chỉnh về ở 2 vùng là 1.260 và 1.280 điểm (tương ứng mức Fibonacci thoái lui ngưỡng 0,618 và 0,382).

Nhóm cổ phiếu nào sẽ là tâm điểm đầu tư?

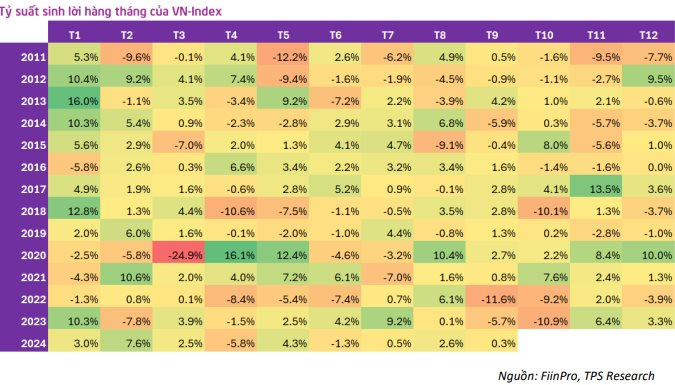

Theo thống kê của TPS, trong 3 năm 2023, 2022 và 2018 đã ghi nhận mức giảm lớn trong tháng 10 lần lượt là -10,9%, -9,2% và -10,1%. Tuy nhiên, năm 2021 và 2015 lại ghi nhận mức tăng 8% và 7,6 %. Như vậy, tháng 10 thường thiên về giảm điểm đặc biệt trong 2 năm gần đây.

Về câu chuyện đầu tư trong tháng 10/2024, TPS cho rằng nhà đầu tư có thể theo dõi các ngành như ngân hàng và chứng khoán.

Liên quan tới nhóm cổ phiếu Ngành chứng khoán, các sản phẩm tài chính như trái phiếu doanh nghiệp ghi nhận tổng giá trị phát hành mới đạt 257,9 nghìn tỷ đồng.

Trong khi đó, giá trị giao dịch cổ phiếu bình quân đạt 24.641 tỷ đồng/phiên, tương đương mức tăng +39,8% YoY. Margin của toàn ngành chứng khoán tăng mạnh, đạt mức kỷ lục 225.000 tỷ đồng vào cuối quý 2, cho thấy sự gia tăng trong việc sử dụng đòn bẩy tài chính.

Chính sách tiền tệ như Chỉ thị số 14/CT-TTg nhằm tháo gỡ khó khăn sản xuất sẽ giúp thúc đẩy kinh tế vĩ mô và tăng khả năng tiếp cận dòng vốn từ cả trong nước lẫn nước ngoài. Nhờ đó, thanh khoản của toàn ngành chứng khoán đã được cải thiện và duy trì rõ rệt từ đầu năm.

Trong các tháng cuối năm, việc FED giảm lãi suất đến 0,5% sẽ là tiền đề tạo điều kiện thuận lợi cho dòng vốn quốc tế chảy vào thị trường chứng khoán Việt Nam. Ngoài ra, TPS cũng kỳ vọng điều này còn giúp cho chính sách tiền tệ bớt áp lực để giúp dòng tiền nền kinh tế tiếp tục dồi dào và thúc đẩy thanh khoản cho thị trường chứng khoán.

Với nhóm Ngân hàng, TPS cho rằng tăng trưởng tín dụng vẫn duy trì ở mức ổn định, tăng khoảng 5,9% vào cuối tháng 7 năm 2024 nhờ vào nền kinh tế đã có nhiều sự phục hồi từ mức nền thấp vào đầu năm.

Tính đến cuối tháng 7, tiền gửi dân cư đã tăng lên 6,838 triệu tỉ đồng, tăng 4,68% so với đầu năm và lập ra kỷ lục mới. Riêng trong tháng 7, tiền gửi dân cư đã tăng khoảng 21.000 tỷ đồng. Tiền gửi của tổ chức kinh tế đạt 6,77 triệu tỷ đồng, giảm 1,07% so với đầu năm.

Trước đó vào cuối tháng 6, tiền gửi của nhóm này đã lên kỷ lục 6,91 triệu tỷ đồng. Với mức vay thấp, tăng trưởng tín dụng của các ngân hàng có thể có thêm dư địa để tiếp tục phát triển nhằm đảm bảo nhu cầu về vốn của các doanh nghiệp trong giai đoạn kinh tế sắp tới.