Ngân hàng HSBC vừa có báo cáo thường kì ASEAN NEXT với những đánh giá chi tiết về sự bùng nổ vốn đầu tư nước ngoài (FDI) vào khu vực ASEAN, với Việt Nam là một câu chuyện thành công điển hình.

- Siết chặt quản lý "xe ôm" công nghệ, chống sử dụng trái phép dữ liệu cá nhân

- Hà Nội: Ứng dụng công nghệ giảm thiểu úng ngập trong mùa mưa

- Việt Nam trở thành 1 trong 11 nước được WHO chuyển giao công nghệ sản xuất vaccine mRNA

Báo cáo nhận định, Việt Nam và Indonesia là 2 thị trường nhận nhiều FDI nhất. Trong khi Việt Nam đang chuyển mình thành trung tâm sản xuất công nghệ, Indonesia lại tập trung vào chuỗi cung ứng xe điện.

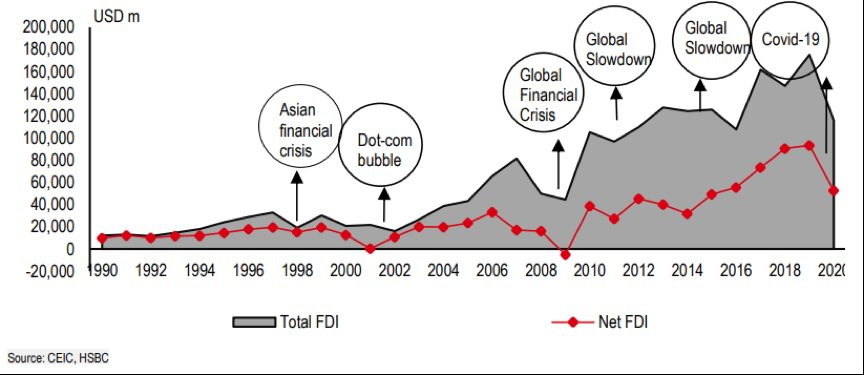

Cụ thể, theo báo cáo, thị trường ASEAN đã chứng kiến sự bùng nổ của đầu tư FDI trong những năm gần đây, phần lớn là nhờ vào tiềm năng kinh tế to lớn của khu vực. Cuộc Khủng hoảng Tài chính Toàn cầu (GFC) năm 2008 – 2009 chính là chất xúc tác quan trọng cho sự bùng nổ FDI trong khu vực, khi nhiều công ty đa quốc gia tìm kiếm các cơ hội đầu tư tại những nền kinh tế tăng trưởng nhanh và có lợi thế về chi phí.

Tổng FDI vào ASEAN-6 (Singapore, Malaysia, Indonesia, Thái Lan, Việt Nam và Philippines) trung bình mỗi năm đạt gần 127 tỷ USD kể từ 2010, gần gấp ba lần so với một thập kỷ trước đó (mức trung bình trong giai đoạn 2000 – 2009 là 41 tỷ USD). Tương tự, FDI ròng (giá trị đầu tư trực tiếp vào trong nước trừ đi giá trị đầu tư trực tiếp ra nước ngoài) trung bình đạt gần 54 tỷ USD một năm kể từ 2010, gần gấp bốn lần một thập kỷ trước đó.

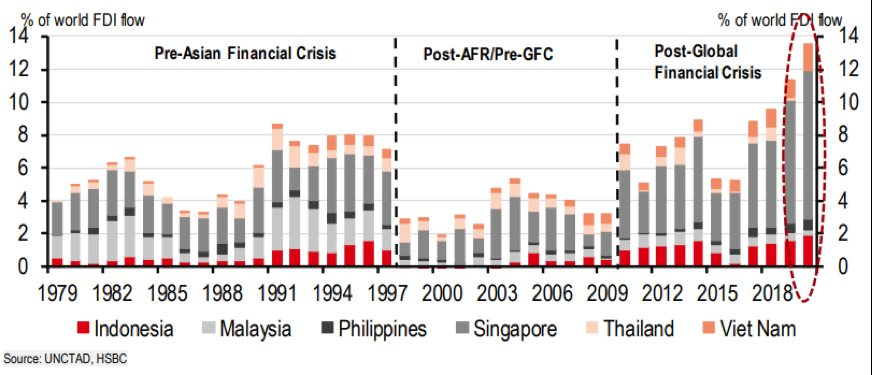

Tỷ trọng đầu tư vào các nước ASEAN-6 so với FDI toàn cầu là minh chứng rõ rệt cho xu hướng này. Trong khi Cuộc Khủng hoảng Tài chính Châu Á (AFC) ban đầu gây ra những tác hại đối với môi trường đầu tư ASEAN, sau GFC, FDI đổ vào khu vực này ngày càng nhiều hơn. Cụ thể, FDI vẫn đứng vững kể từ khi dịch bệnh bắt đầu. Thực tế, năm 2020, ASEAN-6 thu hút lượng FDI cao kỷ lục, khoảng 13% FDI toàn thế giới, phần lớn nhờ vào sự bùng nổ đầu tư vào Singapore (Bảng 2). Chúng tôi tin rằng xu hướng này có thể tiếp diễn trong trung hạn, do triển vọng tăng trưởng của ASEAN vẫn rất mạnh mẽ.

Báo cáo cho rằng, không phải tất cả các nền kinh tế ASEAN đều hưởng lợi như nhau từ đợt bùng nổ FDI này. Kể từ Cuộc Khủng hoảng GFC, phần lớn đầu tư nước ngoài chủ yếu chảy vào Singapore, trong khi Philippines và Indonesia chỉ nhận được thị phần khá nhỏ trong dòng vốn này. FDI tính theo phần trăm GDP của Singapore đã tăng trung bình lên đến hơn 20% từ năm 2010, và đất nước này ngày càng trở thành điểm đến đầu tư hấp dẫn hơn đối với đa dạng ngành nghề sản xuất, đặc biệt là trong lĩnh vực sản xuất tiên tiến (cũng cần lưu ý rằng, là một trung tâm tài chính, quy mô dòng vốn đầu tư vào Singapore không cần thiết phải so sánh với các nền kinh tế khác).

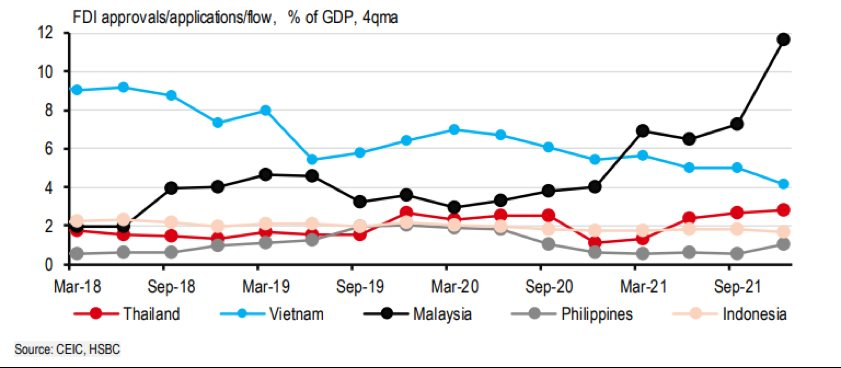

Nếu nhìn vào dữ liệu tần suất cao, Malaysia và Việt Nam là hai thị trường nổi bật. Trong khi giá trị FDI được phê duyệt trong quý 4/2021 của Malaysia vọt lên chiếm 12% GDP, Việt Nam đã chuyển đổi thành công thành trung tâm sản xuất mới nổi của toàn cầu (Bảng 3). Dù thị phần FDI của Philippines và Indonesia vẫn còn thấp so với các quốc gia khác trong khu vực, thật tốt khi thấy rằng hai đất nước này đã thúc đẩy các cải cách cơ cấu nhằm cải thiện môi trường đầu tư.

Báo cáo nhận định Việt Nam là một ví dụ nổi bật: Việt Nam đã chuyển mình thành một ngôi sao đang lên trong chuỗi cung ứng toàn cầu, chiếm được thị phần toàn cầu đáng kể trong nhiều lĩnh vực, bao gồm dệt may, giày dép và điện tử tiêu dùng. Kế từ khi thực hiện chính sách Đổi Mới năm 1986, các khu công nghiệp được xây dựng trên toàn quốc, thu hút nhiều nhà đầu tư nhờ chính sách ưu đãi thuế và nguồn lao động giá rẻ, năng suất dồi dào.

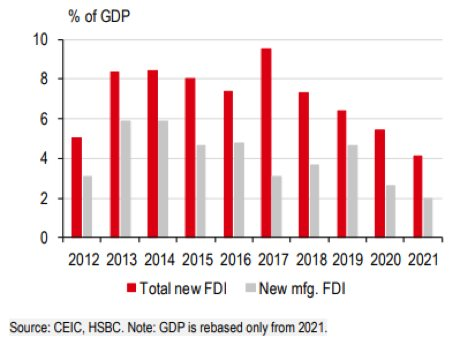

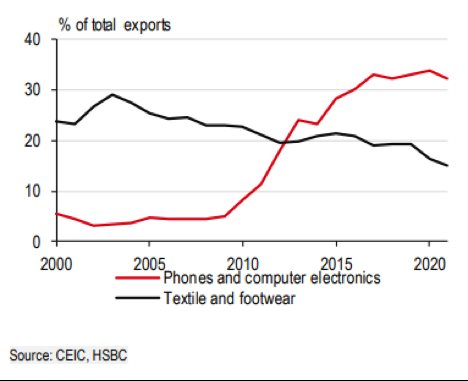

Dòng chảy FDI mới vào Việt Nam từ thập niên 2010, tập trung vào lĩnh vực sản xuất, vẫn luôn chiếm 4-6% GDP (Bảng 3). Ban đầu, phần lớn vốn đầu tư đổ vào các lĩnh vực tạo giá trị cộng thêm thấp như dệt may và giày dép; tuy nhiên, trong những năm qua, Việt Nam đã tiến lên trong chuỗi giá trị, trở thành trung tâm sản xuất chính cho các sản phẩm điện tử trong hai thập niên gần đây. Xuất khẩu hàng điện tử đã đạt mức cao kỷ lục 100 tỷ USD trong năm 2021, chiếm hơn 30% tổng giá trị xuất khẩu của Việt Nam; vào 20 năm trước, tỷ trọng này chỉ chiếm 5%.

Sự thành công trong lĩnh vực công nghệ phần nhiều là nhờ vào nguồn FDI nhiều năm của Samsung tại Việt Nam kể từ cuối những năm 2000. Với tổng đầu tư khoảng 18 tỷ USD trong những năm qua, Samsung hiện nay sở hữu tám nhà máy và một trung tâm R&D tại Việt Nam, bao gồm hai nhà máy sản xuất điện thoại thông minh, cung cấp phân nửa sản lượng điện thoại thông minh và máy tính bảng của hãng. Sự thành công của Samsung đã thúc đẩy những người khổng lồ công nghệ khác, như Google và LG, chuyển chuỗi cung ứng của họ đến Việt Nam. Xu hướng này càng phát triển mạnh mẽ hơn trong giai đoạn căng thẳng thương mại giữa Mỹ và Trung Quốc, không chỉ nâng cao sản lượng xuất khẩu của Việt Nam mà còn gia tăng dòng chảy FDI vào trong nước.

Mặc dù quá trình này phần nào bị gián đoạn do Covid-19, FDI vào Việt Nam vẫn rất ổn định, cụ thể trong những khu vực sản xuất liên cung ứng cho Apple. Ví dụ, hai nhà cung ứng Đài Loan của Apple, Pegatron và Foxconn, và hai nhà lắp ráp Trung Quốc đại lục, Luxshare và Goertek, đều vừa công bố các kế hoạch đầu tư lớn nhằm tăng cường năng lực sản xuất tại Việt Nam.

Các chuyên gia của HSBC tin rằng chiến lược thu hút FDI cạnh tranh và những điều kiện vĩ mô cơ bản lành mạnh của Việt Nam sẽ tiếp tục thu hút nguồn FDI chất lượng, yếu tố chính giúp nền kinh tế tiến lên trong chuỗi giá trị.

Tham vọng công nghệ của Việt Nam không chỉ dừng lại ở việc trở thành trung tâm sản xuất cấp thấp. Tuy nhiên, điều này có nghĩa là cần nhiều cải cách hơn nữa, bao gồm cả nâng cao tay nghề của lực lượng lao động và cải thiện chất lượng cơ sở hạ tầng, để có thể nắm bắt nhiều cơ hội.

https://markettimes.vn/viet-nam-dang-chuyen-minh-thanh-trung-tam-san-xuat-cong-nghe-2516.html